Expert comptable immobilier

LMP / LMNP, SCI, Holding, marchand de biens...

Vous êtes un investisseur en immobilier ? Vous avez acheté un bien immobilier en nom propre ou par l’intermédiaire d’une société (SCI, holding…) ? Vous êtes marchand de biens ou loueur (LMP, LMNP…) ?Vous louez votre bien pour une longue durée (habitation principale, louée vide ou meublée) ou courte durée (location type Airbnb, Booking, Abritel…) ?

Vous souhaitez être accompagné par un expert comptable en immobilier dans toutes vos démarches administratives, comptables, fiscales et sociales ? Vous recherchez des conseils avisés en optimisation fiscale pour une meilleure rentabilité de votre bien immobilier ?

ARIS, expert-comptable immobilier, vous trouve la solution la plus adaptée pour maximiser votre investissement immobilier !

Réussissez votre investissement avec votre expert comptable immobilier ARIS.

Qu'est-ce qu'un investissement immobilier ?

L’acquisition d’un bien immobilier pour en faire sa résidence principale constitue l’investissement immobilier par excellence puisqu’il permet au propriétaire d’optimiser ses revenus en s’affranchissant du paiement d’un loyer tout en se constituant un patrimoine immobilier et éventuellement, obtenir une plus-value défiscalisée en cas de revente à un prix supérieur à celui de son achat.

Néanmoins, l’investissement immobilier s’entend généralement comme étant l’acquisition d’un bien immobilier dans le but d’en tirer des revenus grâce à sa mise en location (investissement locatif avec la perception de loyers) ou à sa revente (plus-value pouvant être réalisée, par exemple, après avoir réalisé des travaux de rénovation ou d’amélioration, ou encore après avoir effectué une division de lots ou parcelles).

L’investissement immobilier peut être réalisé avec des biens immobiliers de toute nature, comme des biens d’habitation (appartement, maison), des biens destinés à l’exercice d’une activité professionnelle (local professionnel, local commercial, bureau, entrepôt…) ou encore, d’autres types de biens (terrain, place de stationnement, garage, cave, box de stockage…).

Par ailleurs, la propriété du bien immobilier objet de l’investissement peut être détenu par une personne physique (acquisition du bien en nom propre) ou par une personne morale (société civile immobilière – SCI, Holding, Société Civile de Placement Immobilier – SCPI…).

Depuis plusieurs année, l’investissement immobilier a été encouragé dans certaines zones géographiques et sous certaines conditions, notamment avec la mise en place de nombreux dispositifs fiscaux permettant d’investir dans l’immobilier tout en obtenant des réductions d’impôts (Pinel, Censi-Bouvard, Malraux, Girardin etc.).

Ainsi, l’investissement immobilier peut prendre de nombreuses formes (achat/revente, location longue ou courte durée, location nue ou meublée…), la propriété peut s’obtenir à titre personnel ou par le prisme d’une société, les objectifs poursuivis peuvent variés (acquisition d’une résidence principale, perception de revenus locatifs, obtention d’une plus-value, optimisation fiscale, constitution d’un patrimoine pour transmission…).

Les multiples possibilités que peuvent offrir l’investissement immobilier impliquent une grande variété (et donc complexité) sur les plans comptable, fiscal, social : imposition des plus-values, choix entre l’impôt sur les revenus (IR) ou l’impôt sur les sociétés (IS), statut Loueur Meublé Professionnel (LMP) ou Loueur Meublé Non Professionnel (LMNP), micro-foncier…

Il est important de connaître les conséquences de chaque régime afin de choisir la solution qui permettra la maximisation de votre investissement immobilier, notamment en réduisant l’impôt sur les revenus dégagés.

Un expert-comptable immobilier peut être votre meilleur allié pour réussir votre investissement.

Vous êtes un INVESTISSEUR EN IMMOBILIER à la recherche d’un expert-comptable immobilier ?

Nos offres proposées aux investisseurs immobiliers

Création – GRATUITE

- Immatriculation auprès de l’administration fiscale (Formulaire P0i)

- Obtention du numéro SIRET

- Déclaration option fiscale

Comptabilité

- Tenue comptable

- Tableaux d’amortissement

- Bilan

- Compte de résultat

- Fichier des écritures comptables (FEC)

Fiscalité

- Déclaration annuelle n°2031

- Télétransmission liasse fiscale

- Aide à la déclaration personnelle de revenus (Formulaire 2042C Pro)

Conseil

- Choix du régime fiscal

- Optimisation entre déficit et amortissement

- Simulation fiscale des projets d’investissement

- Assistance en cas de contrôle fiscal

Option

- Adhésion à un Organisme de gestion agréé (OGA)

Offre LMNP / LMP

CREATION GRATUITE

500 € HT / an

+ 100 € HT / an pour chaque logement supplémentaire

2/3 des honoraires déductibles des impôts si adhésion OGA

Juridique

- Rédaction des statuts

Formalités

- Assistance à l’ouverture d’un compte bancaire

- Assistance au dépôt de capital

- Publication au journal des annonces légales

- Immatriculation au greffe du tribunal de commerce

- Obtention Extrait K-bis sous 48H

Conseil

- Choix du régime fiscal

Comptabilité

- Tenue comptable

- Tableaux d’amortissement

- Bilan

- Compte de résultat

- Fichier des écritures comptables (FEC)

Fiscalité

- Déclaration annuelle n°2072

- Télétransmission liasse fiscale

- Aide à la déclaration personnelle de revenus (Formulaire 2042C Pro)

Conseil

- Choix du régime fiscal

- Optimisation entre déficit et amortissement

- Simulation fiscale des projets d’investissement

- Assistance en cas de contrôle fiscal

Juridique

- Rédaction des statuts

Formalités

- Assistance à l’ouverture d’un compte bancaire

- Assistance au dépôt de capital

- Publication au journal des annonces légales

- Immatriculation au greffe du tribunal de commerce

- Obtention Extrait K-bis sous 48H

Conseil

- Choix du régime fiscal

Comptabilité

- Tenue comptable

- Tableaux d’amortissement

- Bilan

- Compte de résultat

- Fichier des écritures comptables (FEC)

Secrétariat juridique

- Convocation et tenue des assemblées générales

- Rédaction des procès-verbaux idoines

- Rédaction des conventions

Fiscalité

- Déclaration annuelle

- Télétransmission liasse fiscale

- Aide à la déclaration personnelle de revenus

Conseil

- Choix de la forme juridique

- Choix du régime fiscal

- Optimisation entre déficit et amortissement

- Simulation fiscale des projets d’investissement

- Assistance en cas de contrôle fiscal

Comptabilité

- Tenue comptable

- Tableaux d’amortissement

- Bilan

- Compte de résultat

- Fichier des écritures comptables (FEC)

Secrétariat juridique

- Convocation et tenue des assemblées générales

- Rédaction des procès-verbaux idoines

- Rédaction des conventions

Fiscalité

- Déclaration annuelle

- Télétransmission liasse fiscale

- Aide à la déclaration personnelle de revenus

Conseil

- Choix du régime fiscal

- Optimisation entre déficit et amortissement

- Simulation fiscale des projets d’investissement

- Assistance en cas de contrôle fiscal

Projet envisagé ou abouti, Investisseurs immobiliers aguerris ou en devenir, propriétaires bailleurs en nu ou meublé … sécurisez vos rendements avec votre expert-comptable immobileir ARIS !

Quelles sont les principales problématiques comptables d'un investisseur en immobilier ?

Le choix du régime fiscal pour le loueur meublé Non Professionnel (LMNP)

La location meublée est privilégiée par beaucoup de propriétaires / bailleurs / investisseurs, celle-ci présentant de nombreux avantages : possibilité de majorer le montant du loyer, plus grande souplesse dans les relations juridiques (durée du bail réduite à un an voire 9 mois pour un bail meublé, entre 1 et 10 mois pour un bail mobilité ; délais pour donner congé réduits ; pas de droit de préemption ouvert au locataire en cas de congé pour vente pour un bail meublé…), meilleures garanties pour le bailleur (pour un bail meublé, deux mois de loyer pour le dépôt de garantie, cumul cautions/garantie des loyers impayés souvent possible les locataires étant généralement des étudiants) etc. Sans oublier l’exonération totale d’impôt sur la plus-value après trente ans de détention du bien immobilier ainsi que l’optimisation fiscale permettant d’obtenir un rendement net après impôt plus important qu’avec une location nue/vide, à condition de bien choisir son régime fiscal !

Remarque : Le résultat fiscal (ou imposable) issu de la location meublée relève de la catégorie fiscale des Bénéfices Industriels et Commerciaux (BIC) à la différence des bénéfices tirés de la location nue/vide qui sont à inscrire en revenus fonciers.

La location meublée est soumise à une réglementation spécifique, aussi bien sur le plan juridique (régime juridique propre à la location meublée – Titre I bis et I ter de la Loi n° 89-462 du 6 juillet 1989) que sur les plans comptable et fiscal (fiscalité spécifique pendant l’activité LMNP/ LMP mais aussi à la cession du bien immobilier).

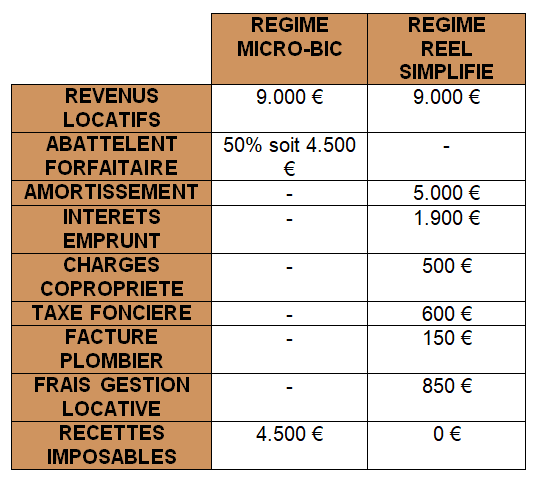

Les loueurs meublés ont le choix du régime fiscal applicable pour la déclaration de leurs revenus locatifs entre : le régime Micro-BIC (régime fiscal par défaut) et le régime réel simplifié (option fiscale à choisir expressément).

Quel régime fiscal choisir pour une location meublée ?

- Le régime Micro BIC :

Le régime Micro BIC est le régime fiscal par défaut, applicable uniquement pour les revenus locatifs annuels ne dépassant pas 72 600 euros (176 200 euros pour les meublés de tourisme classés et chambres d’hôtes). Il permet de bénéficier d’un abattement forfaitaire de 50 % sur les recettes annuelles déclarées (jusqu’à 71 % pour les meublés de tourisme classés et chambres d’hôtes).

- Le régime réel simplifié :

Le régime réel simplifié doit être expressément choisi lors de la déclaration de l’activité par le propriétaire. En effet, il s’agit d’un régime fiscal applicable sur option. Le régime réel simplifié permet de déduire l’intégralité des charges réelles liées à l’investissement immobilier :

- dépenses d’entretien et de réparations (frais de plomberie ou d’électricité, frais de remplacement de la machine à laver etc.) ;

- taxe foncière (uniquement si le bien immobilier est inscrit à l’actif) ;

- diverses assurances (assurance propriétaire non occupant – PNO, garantie des loyers impayés – GLI etc.) ;

- honoraires des professionnels intervenant dans le cadre de l’activité de location (honoraires du cabinet d’expertise-comptable, honoraires de transaction de l’agence immobilière, honoraires de gestion de l’agence de gestion locative, honoraires du commissaire de justice en cas de contentieux etc.);

- frais liés à l’emprunt (frais de banque, intérêts du prêt immobilier, assurance emprunteur etc.);

- amortissements du bien immobilier et des meubles qui le garnissent.

- divers frais liés au bien immobilier (charges de copropriété, travaux, ameublement etc.).

Ainsi, il est possible de ne pas payer d’impôt sur les revenus locatifs.

La transformation d'un logement nu en meublé

La location meublée présente de nombreux avantages : loyers plus élevés, plus grande souplesse dans les relations juridiques avec le locataire (durée du bail étant d’un an voire moins, délais pour les congés réduits etc.), régime d’imposition plus favorable (quel que soit le régime fiscal choisi) etc.

En effet, les revenus locatifs sont imposés dans la catégorie des Bénéfices Industriels et Commerciaux (BIC) pour les locations meublées et non dans la catégorie revenus fonciers contrairement aux locations nues/vides.

Par ailleurs, avec le régime réel simplifié, les revenus locatifs d’un logement loué meublé sont quasiment toujours nets d’impôt !

Transformer un logement nu en un logement meublé et bénéficier ainsi des différents avantages attachés est possible.

La transformation du logement nu en meublé ne peut pas se faire en cours de bail. Ainsi, lorsque le logement est occupé, la transformation devra être réalisée au départ du locataire et avant toute nouvelle mise en location.

Pour procéder à la transformation du logement nu en logement meublé, il convient de :

- Meubler le logement en respectant le Décret n° 2015-981 du 31 juillet 2015 fixant la liste des éléments de mobilier d’un logement meublé (liste des éléments minimum que doit comporter un logement pour être qualifié de « logement meublé ») lorsque le logement est loué comme résidence principale ; et

- Immatriculer l’activité de loueur meublé au greffe du tribunal de commerce compétent.

Par la suite, le bailleur devra respecter les nouvelles dispositions juridiques, comptables et fiscales applicables aux logements meublés.

Sur le plan juridique par exemple, un logement loué meublé comme résidence principale (longue durée) est soumis au Titre 1 Bis (bail meublé) ou Titre 1 ter (bail mobilité) de la Loi 89-462 du 6 juillet 1989 (et non plus au Titre 1er).

Afin de limiter voire éviter toute vacance locative, il est important d’anticiper la transformation de son logement nu en logement meublé.

Votre expert-comptable immobilier ARIS étudie votre gain fiscal après transformation de votre logement vide en meublé, procède aux autorisations et déclaration obligatoires, vous accompagne et vous conseille pendant toute la durée de votre investissement.

Le passage de Loueur Meublé Non Professionnel (LMNP) à Loueur Meublé Professionnel (LMP)

Le propriétaire acquiert le statut de Loueur Meublé Non Professionnel (LMNP) ou de Loueur Meublé Professionnel (LMP) dès lors que l’activité concerne la location directe ou indirecte de locaux d’habitation meublés ou destinés à être loués meublés et ce, quel que soit le type de location.

Ainsi, il peut s’agir d’une location d’un logement entier ou d’une pièce (chambre chez l’habitant par exemple) en tant que résidence principale (bail meublé, bail meublé étudiant, bail mobilité, bail commercial avec une résidence étudiante ou sénior etc.), d’une location à titre temporaire (mis à disposition par exemple à un salarié détaché dans une autre ville pour une durée déterminée), ou encore d’une location à caractère saisonnier (meublé touristique, chambre d’hôtes, location Airbnb / Booking / Abritel etc.).

Le propriétaire a le statut de LMNP à moins que l’activité de location soit exercée à titre professionnel, auquel cas il a le statut de LMP, c’est-à-dire lorsque deux conditions cumulatives sont remplies :

- Les recettes annuelles retirées de cette activité par l’ensemble des membres du foyer fiscal excèdent 23 000 euros (recettes s’entendent du total des loyers et charges, toutes taxes comprises) ; et

- Les recettes annuelles retirées de cette activité par l’ensemble des membres du foyer fiscal excèdent les autres revenus d’activité du foyer fiscal (somme des revenus nets soumis à l’impôt sur le revenu dans les catégories des traitements et salaires, des bénéfices industriels et commerciaux autres que ceux tirés de l’activité de location meublée, des bénéfices agricoles, des bénéfices non commerciaux et des revenus des gérants et associés).

Dès lors, le caractère professionnel de la location meublée doit s’appliquer à l’ensemble des locations meublées du foyer fiscal.

Ainsi, le passage de Loueur Meublé Non Professionnel (LMNP) à Loueur Meublé Professionnel (LMP) ne relève pas d’un choix libre du propriétaire mais obéit à une double condition qui s’apprécie sur l’ensemble du foyer fiscal. Un changement de situation peut amener un changement de régime, notamment une augmentation des revenus locatifs entraînant le dépassement du seuil ou encore une baisse des autres revenus les rendant inférieurs aux revenus locatifs.

Quelles incidences en cas de changement de statut ?

Il existe quelques différences de fiscalité entre les régimes du LMNP et LMP, notamment :

- Le report du déficit : Avec le statut LMNP, les déficits générés par l’activité de location sont déduits des revenus locatifs pendant une durée de 10 ans. Avec le statut LMP, les déficits générés par l’activité de location sont déduits de l’ensemble des revenus du foyer fiscal, pendant une durée ramenée à 6 ans.

- L’exonération sur la plus-value immobilière : Avec le statut LMNP, l’exonération totale d’imposition sur la plus-value immobilière est obtenue après 30 ans de détention du bien immobilier. Avec le statut LMP, l’exonération d’imposition est possible dès lors que l’activité de location est exercée depuis au moins 5 ans. Elle est totale lorsque les recettes annuelles sont inférieures à 90 000 euros ; partielles lorsque les recettes annuelles sont inférieures à 126 000 euros.

- Le régime fiscal : Avec le statut LMNP, le propriétaire a le choix entre le régime Micro-BIC et le régime réel simplifié. Avec le statut LMP, il n’y a plus d’option possible. Le propriétaire est automatiquement rattaché au régime réel simplifié.

- L’exonération de l’impôt sur la fortune immobilière (IFI) : Seul le propriétaire LMP bénéficie de l’exonération de l’IFI, avantage qui lui est réservé exclusivement.

Quelles démarches effectuer pour le passage de LMNP à LMP ?

Le propriétaire ayant le statut de LMNP a immatriculé son activité au greffe du Tribunal de commerce compétent. Lorsque le propriétaire bascule en LMP, une nouvelle déclaration d’activité doit être effectuée au Centre de Formalités des Entreprises (CFE) par l’intermédiaire du greffe du tribunal de commerce compétent.

ARIS, votre expert-comptable immobilier, effectue toutes les démarches nécessaires à votre passage de LMNP à LMP et vous accompagne pour optimiser votre activité en appliquant les nouvelles règles fiscales.

L'intérêt à constituer une société civile immobilière (SCI)

Une Société Civile Immobilière (SCI) est une société (personne morale) ayant comme activité : l’acquisition, la possession et la gestion d’un ou plusieurs biens immobiliers.

Une SCI peut ainsi exercer diverses actions d’investissement immobilier :

- la mise en location de biens immobiliers afin de tirer profit de revenus locatifs (SCI de gestion) ;

- l’acquisition d’un immeuble entier afin de le fractionner et d’attribuer chaque fraction en pleine propriété ou jouissance à chaque associé (SCI d’attribution) ;

- la construction d’un bien immobilier afin de le revendre et d’en tirer profit (SCI construction-vente) ;

- la constitution et la transmission d’un patrimoine en famille (SCI familiale : constituée exclusivement entre parents et alliés jusqu’au 4ème degré inclus).

- l’acquisition de locaux professionnels exploités par une société (SCI professionnelle).

Attention : Une SCI qui acquiert des biens immobiliers dans l’optique de les revendre et ce, de façon régulière, pourrait être requalifiée en SCI soumise à l’impôt sur les sociétés (IS) à cause d’une activité de marchand de biens manifeste.

Quelles conditions pour la création d’une SCI ?

La création d’une SCI doit être effectuée par au moins deux personnes qui auront la qualité d’associé. Créer une SCI seul / « unipersonnelle » est impossible. Les associés obtiennent des parts sociales de la SCI à due concurrence de leur apport dans le capital social (montant libre, aucun minimum prévu).

Remarque : Peuvent être associés d’une SCI aussi bien des personnes physiques que morales, des personnes avec ou sans aucun liens familiaux, et même des enfants mineurs.

Comme pour toute société, pour créer une SCI, plusieurs formalités doivent être réalisées : rédaction des statuts (indiquant la dénomination de la société, l’adresse du siège social, la durée de l’existence de la société, l’objet social, le montant du capital social et sa composition, l’identité des associés, les modalités de fonctionnement de la société etc.), ouverture d’un compte bancaire, dépôt du capital social, publication d’un avis de création de la société dans un journal d’annonces légales, immatriculation de la société au Registre du Commerce et des Sociétés (RCS) auprès du greffe du tribunal de commerce compétent.

Quelle fiscalité pour les bénéfices d’une SCI ?

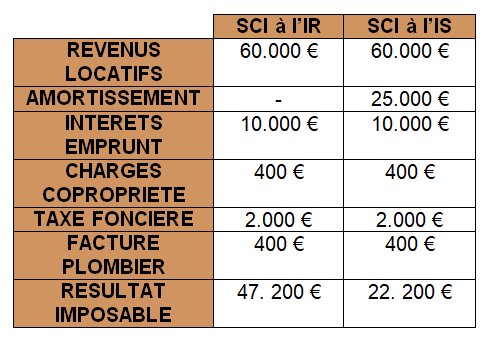

Au moment de la création de la SCI, les associés doivent choisir entre la translucidité fiscale dite communément impôt sur le revenu (SCI soumise à l’IR) et l’impôt sur les sociétés (SCI soumise à l’IS) pour l’imposition des éventuels bénéfices engendrés par la SCI. L’imposition par défaut est l’IR ; l’IS relève d’une option fiscale irrévocable. En revanche, l’IS peut être imposé lorsque l’activité réelle de la SCI est commerciale. C’est notamment le cas lorsque l’activité porte sur la location de biens immobiliers meublés.

La SCI soumise à l’IR est dite « transparente » fiscalement, puisque la société ne paie aucun impôt. En effet, il appartient à chaque associé d’indiquer dans sa déclaration de revenu annuelle, dans la catégorie des revenus fonciers, les sommes perçues individuellement par le biais de la SCI (c’est-à-dire leur part de bénéfices, ou encore les résultats de la société proportionnellement à leur apport dans le capital social). Ce sont donc les associés qui assument personnellement la charge fiscale de la SCI à l’IR.

Une SCI à l’IR offre la possibilité aux associés de choisir entre :

- Le régime micro-foncier : Ce régime est applicable uniquement pour les revenus fonciers annuels ne dépassant pas 15 000 euros. Il permet de bénéficier d’un abattement forfaitaire de 30 % sur les revenus fonciers déclarés (l’assiette imposable correspond à 70% des revenus fonciers de l’associé) ;

- Le régime réel : Ce régime permet de déduire certaines charges des revenus fonciers imposables (travaux, assurances etc.). Il est plus avantageux que le régime micro-foncier lorsque le montant total des charges déductibles est supérieur à 30%.

Quel que soit le régime choisi, le taux d’imposition s’élève à 17.20% (9.20% pour la CSG, 0.50% pour la CRDS et 7.5 % pour le prélèvement de solidarité). Pour les associés personnes physiques, la quote-part des bénéfices réalisés sera ajoutée au barème progressif de leur impôt sur le revenu.

Concernant l’imposition de la plus-value (différence entre le prix de vente et le prix d’acquisition d’un bien immobilier) pour une SCI à l’IR, les règles fiscales des particuliers s’appliquent, à savoir une taxe de 19% avec un abattement progressif à partir de la sixième année de détention du bien immobilier, une exonération totale de l’IR à partir de 22 ans de détention, à laquelle s’ajoute une exonération des prélèvements sociaux à partir de 30 ans de détention.

La SCI soumise à l’IS est directement redevable de l’impôt sur les bénéfices réalisés. Les associés ne sont imposés personnellement qu’en cas de distribution de dividendes ou de perception d’une rémunération. Le taux de l’IS s’élève à 25 % en 2022. Un taux réduit à 15 % peut s’appliquer sur la part des bénéfices comprise entre 0 et 38 120 euros sous certaines conditions (chiffre d’affaires hors taxes inférieur à 7.63 millions d’euros et détention d’au moins 75% du capital social par des personnes physiques ou par une société respectant cette dernière condition). Par ailleurs, l’imposition à l’IS permet de déduire toutes les charges réelles exposées (frais de notaire, honoraires d’agence immobilière, taxe foncière, frais d’entretien et de réparation), des intérêts d’emprunt ainsi que les charges d’amortissement du bien immobilier.

Concernant l’imposition de la plus-value pour une SCI à l’IS, celle-ci sera imposée au titre des bénéfices réalisés par la société.

Il convient d’être accompagné par un expert-comptable lors d’un investissement immobilier réalisé par le biais d’une SCI, aussi bien pour la réalisation des formalités de création de la société que pour le choix du régime fiscal le plus approprié, ou encore la réalisation des obligations comptables. En effet, pour garantir une optimisation fiscale, de nombreux paramètres doivent être pris en compte : l’activité de la SCI (gestion locative, achat/revente avec plus-value possible, location meublée ou nue etc.), le chiffre d’affaires de la SCI, les besoins de la SCI (déficit foncier, présence de charges etc.) ainsi que la situation personnelle des associés (tranche d’imposition).

La SCI est-elle soumise à TVA ?

La SCI sera soumise à TVA :

- Soit sur option pour la TVA :

Une déclaration doit être effectuée auprès du Service des Impôts des Entreprises (SIE) afin de pouvoir soumettre les loyers à TVA, à compter du 1er jour du mois de la demande (exemple : les loyers seront soumis à TVA à compter du 1er février alors même que la demande ait été faite le 18 février). L’option à la TVA ne sera valable que pour les locaux professionnels se trouvant dans les immeubles désignés expressément dans la déclaration. En revanche, l’application de la TVA ne sera pas valable pour les locataires qui ne sont pas assujettis à TVA et dont le contrat de bail ne mentionne pas l’option. L’option s’applique a minima pendant neuf ans, et jusqu’à ce qu’elle soit dénoncée.

- Soit sur obligation de soumettre à TVA (Article 261 D 2° du CGI) :

- La location d’emplacements pour le stationnement des véhicules, quels qu’ils soient (voiture, caravane, avion, bateau etc.), est obligatoirement soumise à TVA sauf lorsque le stationnement est rattaché à une location exonérée de TVA (exemple : location d’une place de parking annexée à un logement) ;

- La location de biens aménages à usage professionnel ;

- La location de locaux d’habitation loués meublés, assortis d’au moins trois prestations accessoires (petit déjeuner, nettoyage, repassage du linge, conciergerie etc.).

Quels avantages à constituer une SCI ?

Créer une SCI présente plusieurs avantages :

- Capacité d’emprunt plus importante : La SCI étant constituée a minima de deux associés, et l’établissement bancaire prenant en considération la situation personnelle de chacun des associés, la capacité d’emprunt est plus importante pour une SCI.

- Gestion du patrimoine simplifiée : La gestion du bien immobilier est supportée par l’ensemble des associés. De même, les dettes (charges de copropriété, travaux, frais de réparation et d’entretien, honoraires de l’expert-comptable etc.) sont réparties entre les différents associés à hauteur de leur apport. Par ailleurs, toute décision portant sur le bien immobilier (et notamment sa cession) doit être prise a minima par les associés détenant la majorité des parts sociales. La SCI permet ainsi de protéger le patrimoine immobilier, notamment en cas de mésentente ou d’aspirations divergentes.

- Transmission du patrimoine facilitée : La transmission entre ascendants et descendants (uniquement en ligne directe), du vivant comme au moment de la succession, est facilitée avec les abattements applicables sur les parts sociales d’une SCI, dans la limite de 100 000 euros par enfant tous les quinze ans.

- Réalisation d’une optimisation fiscale : Les différentes règles fiscales applicables à une SCI peuvent être plus avantageuses (SCI à l’IR ou à l’IS, application ou non de la TVA, amortissement fiscal du bien immobilier etc.).

L'intérêt à constituer une HOLDING

Une Holding (appelée aussi société-mère) est une société (pouvant être de diverses formes juridiques : SA, SAS, SARL etc.) qui détient des titres de participation (actions ou parts sociales) d’une ou plusieurs autres sociétés (appelées filiales ou sociétés-filles) afin d’en assurer une unité de direction et de contrôle.

Parmi les nombreuses Holding qui poursuivent des objectifs divers et variés, deux catégories peuvent être identifiées :

- Holding passive ou « patrimoniale » : L’unique activité de la Holding est la détention et la gestion de titres de participation des filiales, elle ne fait qu’exercer ses prérogatives d’actionnaire.

- Holding active ou « animatrice » : En plus de la détention de titres de participation, la Holding contrôle et anime le groupe de sociétés filles (conduite d’une politique commune) et met à leur disposition des services (administratifs, juridiques, comptables, financiers, immobiliers etc.) et matériels (locaux, machines, informatique etc.).

Comme pour toute société, la création d’une Holding nécessite la réalisation de plusieurs formalités : rédaction des statuts, ouverture d’un compter bancaire, dépôt du capital social, publication de l’avis de création de la société dans un journal d’annonces légales, immatriculation de la société auprès du greffe du tribunal de commerce compétent.

Quels sont les avantages d’une Holding ?

Créer une Holding peut avoir plusieurs avantages dont des avantages fiscaux. En effet, le groupe de sociétés peut choisir entre le régime mère/fille et le régime de l’intégration fiscale.

- Le régime mère/fille (article 216 CGI) : Sous certaines conditions, la société mère est exonérée d’impôt sur les dividendes provenant des filiales, sous réserve de défalquer une quote-part de frais et charges fixée à 5% du produit total des participations. Ce mécanisme vise à éviter une double imposition des bénéfices réalisés par les filiales.

- Le régime de l’intégration fiscale (Loi n°87-1060 du 30 décembre 1987) : Sous certaines conditions, les différentes filiales sont intégrées fiscalement à la société mère qui est seule redevable de l’impôt sur les sociétés sur le résultat d’ensemble réalisé par le groupe. Ce mécanisme permet ainsi de compenser les bénéfices et déficits des différentes sociétés du groupe, réduisant de fait le résultat imposable.

L'intérêt à devenir marchand de biens

Le marchand de biens exerce une activité à titre professionnel qui consiste à acheter des biens immobiliers (dans le neuf ou dans l’ancien et quelle que soit la nature du bien immobilier : appartement, maison, terrain, local commercial etc.) et à les revendre en l’état ou après opérations, dans le but de percevoir une plus-value. L’achat dans l’ancien est privilégié car le marchand de biens pourra réaliser des travaux permettant de valoriser le bien immobilier et faciliter ainsi l’obtention d’une plus-value.

Le statut juridique du marchand de biens est fixé par les articles 1115 et 1020 du code général des impôts. Ils précisent notamment l’obligation pour le marchand de biens d’acheter et de revendre un bien dans un délai maximum de cinq ans avec pour objectif de générer un profit.

Comment devenir marchand de biens ?

Pour devenir marchand de biens, il est indispensable de disposer d’un capital financier suffisant pour lancer la première opération immobilière. En effet, bien qu’il soit toujours possible de financer l’acquisition d’un bien immobilier par un prêt immobilier, les établissements de crédits se montrent prudents au démarrage de l’activité. Il est donc rare d’obtenir un financement sans un apport conséquent pour la première acquisition, l’autofinancement est parfois même la seule option. Le marchand de biens doit également avoir des qualités commerciales et de négociation mais surtout une parfaite maîtrise du marcher immobilier lui permettant de détecter les « bonnes affaires », ainsi que des connaissances dans les matières transversales (urbanisme, fiscalité etc.).

D’un point de vue juridique et comptable, le marchand de biens est considéré comme un commerçant et doit, à ce titre, s’immatriculer au registre du commerce et des sociétés (RCS) auprès du greffe du tribunal de commerce compétent. L’activité de marchand de biens pourra être exercée sous la forme d’entreprise individuelle ou sous la forme sociétale (SARL, SAS, EURL, SASU etc.). La création d’une société implique diverses formalités (rédaction des statuts, ouverture d’un compte bancaire, dépôt du capital, publication au journal des annonces légales, immatriculation au greffe). Par ailleurs, il est obligatoire pour un marchand de biens de souscrire à une assurance de responsabilité professionnelle voire une assurance « dommage-ouvrage » et/ou une garantie décennale.

Quels sont les avantages dont bénéficie le marchand de biens ?

Le statut de marchand de biens procure certains avantages : exonération des droits de mutation (à condition de revendre le bien immobilier dans les cinq ans suivants l’acquisition), règles d’application de la TVA spécifiques (exonération totale, TVA sur marge ou encore TVA sur le prix total de revente), frais de notaire réduits etc.

Votre expert-comptable immobilier ARIS réalise toutes les formalités pour créer votre activité de marchand de biens et s’occupe de vos obligations comptables.

Optimisez vos revenus immobiliers en toute sérénité avec votre expert-comptable immobilier ARIS !

L'investissement immobilier en quelques chiffres

58%

des ménages métropolitains sont propriétaires de leur résidence principale (2018)

21 999

entreprises ont une activité de marchand de biens immobiliers (2017)

96 005

créations de société civile immobilière soit 15.7 % des créations de sociétés (2021)

63%

des investisseurs immobiliers souhaitent se constituer un patrimoine ; 39% léguer à ses descendants

30.5%

des achats immobiliers sont destinés à l’investissement locatif

Quelle que soit votre demande, votre expert comptable immobilier se tient à votre disposition afin de répondre au mieux à vos attentes. N’hésitez pas à nous contacter dès maintenant !